拭目以待: 全球央妈鹰式加息已见顶?

发布者:北京四合院 | 2022-08-07 08:10:05 | 来源:华尔街见闻

【星网专讯】

在这场抗击通胀的史诗级大战中,全球央妈祭出了前所未有的加息幅度!

据数据提供商Refinitiv统计,光是在7月份,全球主要发达国家和新型市场央行累计加息近1200点,以对抗于几十年来最可怕的通货膨胀。

在全部的加息大军中,加拿大央妈一枝独秀,在7月份暴力加息100基点,创加拿大自1998年以来的最大加息,也是在此轮加息周期中首个加息100基点的发达国家央行。

而作为全球最大经济体美国的央妈,美联储在7月进行了75个基点的背对背加息,以此对抗40年来最严重的通货膨胀。

与此同时,在代表发达国家阵营的G10国家中,5个国家央行在上月共加息325基点。此外,G10国家央行自今年以来已累积加息1100基点。

不过值得一提的是,在G10国家中,7家央行7月加息的累积幅度低于6月。对此,有分析认为这是加息见顶的信号。投资公司Union Investment固定资产管理部门主管Christian Kopf表示:

“央行的鹰派程度已经到达顶峰,

央行已经明确表示不会过度加息。”

与此同时,新兴市场央行也在持续加息以应对飙升的通胀。

Refinitiv数据显示,在18个新兴国家的央行中,9家央行在7月共加息850个基点。新兴市场央行今年迄今总共加息5265个基点,几乎是2021年全年2745个基点的两倍。

在7月的新兴市场中,匈牙利最为激进。该国央行在7月连续加息两次,使基准利率上行300个基点至10.75%,自2008年底以来首次超过10%。匈牙利央行预计未来还会有更多加息。

哥伦比亚和智利也不甘落后,在7月分别加息150个基点和75个基点,

超级鹰派巴西央行在6月已将利率提高至13.25%,但在7月稍作“中场休息”。市场预期,巴西央行将在8月加息50基点将利率升至13.75%,并将这一利率水平维持到2023年5月。

国际货币基金组织(IMF)货币与资本市场部主任Tobias Adrian表示,通胀压力仍将是政策制定者头疼的问题。Adrian周一在博客中写道:

“通胀飙升的幅度令央行和市场感到意外,通胀前景仍存在很大的不确定性。”

“通胀风险似乎强烈倾向于上行。”

Adrian并表示,通胀压力很可能变得根深蒂固,通胀预期存在失控的重大风险。

遭遇欧美全面经济制裁的俄罗斯在7月降息1.5个百分点使利率降至8%,与其他新兴市场的做法对比明显。2月底,为应对西方金融制裁,俄罗斯央行曾紧急加息1050个基点,将基准利率由9.5%上调至20%。

伴随通胀持续上行,英国央行也不得不加快紧缩步伐,开始加速加息。

8月4日,英国央行公布的利率决议显示,英国央行加息50个基点,将政策利率从1.25%提高至1.75%,此次加息幅度创英国1995年来的最大纪录。

政策委员会以9票对1票通过了这次加息决定。八位英国央行官员支持加息50个基点,一位支持加息25个基点。

该行预计英国经济从第四季度开始进入衰退。

英国央行表示,能源价格飙升预计将把通胀推高至13%,生活成本高企对许多消费者造成压力。

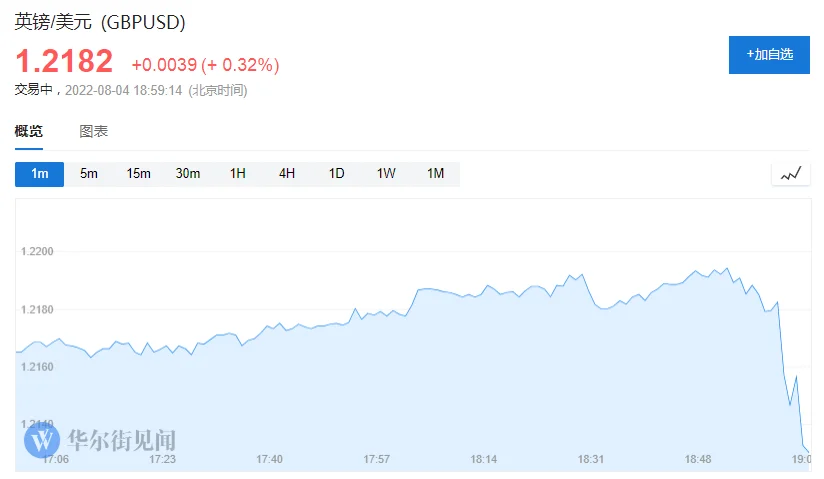

利率决议公布后,英镑兑美元短线走低30点,现报1.2182;英国富时100指数短线小幅走高,现涨0.3%。

英国央行最早进行加息的央行之一,从去年12月至今年6月已连续加息五次,每次幅度为25基点。

英国央行曾在6月承诺,如果情况需要,将采取“有力”行动,以应对持续增加的通胀压力。

英国6月通胀爆表,CPI同比上涨9.4%,刷新1982年有记录以来新高纪录。市场分析认为,随着10月份能源价格再次上调,英国通胀率可能进一步攀升达到11%。

在连续两次加息75基点叠加美国出现技术性衰退之后,美联储在加息方面的态度依然“鹰派”。

鸽派旧金山联储主席Mary Daly称,下个月加息50个基点将是“合理的”,并警告政策制定者已经下定决心要遏制高通胀。

鹰派圣路易斯联储主席James Bullard更是赞成“提前”大幅加息的策略,希望年底利率能达到3.75%至4%。

相比在加息方面的重拳出击,美联储在缩表方面却表现得唯唯诺诺。

按照美联储的缩表计划,6月开始美联储在过渡期内(3个月)每月应缩表475亿美元(300亿美元国债和175亿美元MBS),之后规模提升至每月950亿美元(600亿美元国债和350亿美元MBS),约占资产负债规模的1%。

比起加息,市场曾对于缩表的未知恐惧更大,一旦9万亿美元的庞大资产负债表激进收缩,对流动性的冲击不容小觑。

但事实证明市场想多了。缩表速度远远滞后于原计划,不仅如此,MBS还增加了。

说好的缩表呢?

按照原计划,缩表启动两个月,美联储的资产负债表规模应该由8.96万亿下降至8.87万亿美元附近。但截止7月最后一周数据,美联储的资产负债表依然在8.94万亿,合计仅缩减了253亿,月均缩减126亿。

其中,国债月均缩减183亿,为计划的61%。抵押贷款支持债券(MBS)更是不止一分没减,甚至比6月初还增持了99亿,月均增持49.66亿。

另外,从持债的期限结构来看,长期债券也表现出了增持。即10年期以上的债券达到了1.435万亿,比6月初也增加了63亿。由于美联储的资产负债表中标注,持债规模是按照票面计价的,所以应不包含市值变动因素。

所以,说好的缩表呢?

不够缩还是不想缩?

我们知道,美联储默认的缩表模式是对短期到期的债券不再续做,也就是所谓被动缩表。那么这当中存在一个技术问题,就是如果到期的债券量不足,也可能导致美联储缩表进程低于计划。

通过观察美联储当前持债的剩余期限分布,我们发现国债并不存在到期覆盖量不足的问题,但MBS却确实存在。

从持有的国债来看,美联储持有的1年内到期的国债规模约8336亿,平均月到期规模695亿美元左右,完全可以覆盖缩表计划,不需要主动出售国债。而5年内到期的国债规模约2.9万亿,月均到期规模489亿美元。如果缩表按照计划进行,并需要持续5年,那么持有的国债资产或将无法完全覆盖月均600亿规模的缩表规模,需要主动出售国债。

而从持有的MBS来看,由于MBS本身就属于长久期债务品种,因此短期到期规模根本不足,1年内到期仅5500万,5年内到期的也就19亿,完全无法覆盖缩表计划。根据华创证券的测算,即便加上每月摊销的本金到期额和提前还款带来的本金到期额,也可能无法覆盖缩表规模,美联储需要主动出售MBS。这也是为何美联储在缩表计划中表示过,会主动抛售MBS资产。

表未缩,抵押贷款利率已翻番

那为何缩表进度偏慢呢?

从影响来看,缩表主要通过影响国债利率和MBS利率,从而影响新发国债成本,金融体系流动性和抵押贷款利率。

前两者短期来看影响小于加息,应不至于形成掣肘。根据摩根大通的预测,整个缩表过程合计对10年期美债收益率的影响约为90bp。而美联储的研究文献显示,缩表或推动10Y美债收益率上行约60bp。整体相当于2-3次25bp的加息。

缩表对公共债务利息的增加影响有限:根据华创证券预测,2022-2025年联邦政府利息支出将提升至5100亿美元以上,占GDP的比重提升至2%以上,相比历史上公共债务利息支出占GDP比重3.2%的峰值,仍比较有限。

缩表影响金融体系流动性前有足够的缓冲带:因为本轮缩表前,金融体系积累了3万亿的准备金和2万亿的隔夜逆回购ON RRP余额。因此在缩表的过程中,金融体系的流动性拥有非常充足的缓冲带。以ON RRP为例,缩表完全使用ON RRP至疫情前常规水平,有12-17个月的缓冲期。

当然我们说过,金融条件的收紧肯%